PayPayカードをネット検索すると「PayPayカードが怖い」といったワードが出てきます。

そこで今回は、PayPayカードが怖いという噂は本当なのかを徹底調査!

PayPayカードのメリット・デメリットをまとめてみました。

PayPayカードを作ろうか迷っている方はぜひ参考にしてみてくださいね。

- ネット通販のお得情報に自信あり!

- ネット通販マニア歴10年以上

- PayPay経済圏のお得が大好き!

PayPayカードは怖い?口コミ評判まとめ

ネット検索で「PayPayカード 怖い」というキーワードが表示されており、私は違和感を覚えました。

2021年にPayPayカードの提供が始まって以来、これといってPayPayカードに関する大きな事件を耳にしたことが無かったからです。

なぜこういったキーワードが表示されているのか、まずは原因を探るべくTwitterにてPayPayカードに関する口コミ評判を確認してみました。

「PayPayカードが怖い」と言われる理由は、主に以下の5つのようです。

- 信用情報の誤登録

- PayPay後払いの利用可能額が高すぎる

- 「PayPay後払い」という響きが怖い

- リボ払いを勧めてくるから怖い

- デメリットがなさすぎて怖い

PayPayカードのデメリット①信用情報の誤登録

Twitterで口コミ評判を探していると、PayPayカードから「怖いメールが届いた」という人がいました。

これは信用情報の誤登録があったという内容。

万が一、影響が生じた期間に他のクレジットカードの申し込みをしていた場合、審査に通らなかった恐れがあります。

これは非常に残念なミスです。

PayPayカードを利用していることで、こういったトラブルが発生することがあるというのは、理解しておきたいところ。

ただし、クレジットカードに関しては他社でもこういったトラブルがゼロではありませんの。

特別「PayPayカードだから危ない」ということはないでしょう。

こういったことが心配な方は、そもそもクレジットカードの作成自体を断念するしかなさそうです。

PayPayカードのデメリット②PayPay後払いの利用可能額が高すぎる

クレジットカードには、「利用可能枠」や「利用限度額」が存在しますが、PayPayカードに関してはこの設定が高すぎるという声もあります。

「万が一不正利用されたらヤバイ」、そんな声も多く聞こえてきます。

しかしPayPayカードでは、不正にカードが利用された場合、所定の手続きをおこうと被害額を自分で負担しなくてもすむシステムになっています。

不正にカードを利用されていることが判明した場合は、所定の手続きと調査の上、会員様に重大な過失がないと判断した場合は、会員様に被害額をご負担いただくことはありませんので、ご安心ください。

当社では紛失盗難カードや偽造カードの不正利用防止を目的として、カード利用のモニタリング(利用内容の監視)を行って、早期に不正利用を発見できるように努めております。

引用:ご利用覚えのない請求に関して|PayPayカード

そのため、利用可能枠に関しては過度に心配する必要は無いでしょう。

また、利用可能枠については減枠することもできます。

利用可能枠の変更はコールセンタに電話が必要です。

しかし、1日または1ヶ月の利用可能額ならPayPayアプリから簡単に設定ができます。

気になる方は以下の公式ページを参考に設定を変えておくと良いでしょう。

PayPayカードのデメリット③「PayPay後払い」という響きが怖い

PayPayには、「PayPay後払い」というサービスがあります。

PayPay後払いは、PayPayで当月に利用した金額を翌月にまとめて支払えるお支払い方法です。

チャージ不要で使えるため、実際にはクレジットカードのようにPayPay自体が使えるようになるのです。

しかし、「PayPay後払い」の内容を知らないと、「リボ払い」と同じサービス内容だと勘違いする人もいるようです。

便利な機能だけに、「手数料がかかるのではないか」と思う人もいるんですね。

しかし、PayPay後払い自体は普通に使う分には特別な手数料はかかりません。

便利なサービスですが、サービス内容を知らずなんとなく「怖い」と思ってしまう人がいるのは少し残念ですね。

PayPayカードのデメリット④リボ払いを勧めてくるから怖い

PayPayカードでは、「リボ払い」を勧めてくることもあります。

しかし、これはどのクレジットカードも同じです。

リボ払いを使用することによってポイントがもらえるといった施策はどの会社でもやっていること。

特別PayPayカードが怖いということはないでしょう。

PayPayカードのデメリット⑤デメリットがなさすぎて怖い

もはやほめ言葉ですが、PayPayカードには「デメリットがなさすぎて逆に怖い」といった声もあります。

しかし、PayPayカードにはメリットがある一方でデメリットもあるのが事実です。

そこで以下では、PayPayカードのメリットとデメリットをご紹介していきます。

PayPayカードのメリット

PayPayカードには、たくさんのメリットがあります。

まずは、メリット一覧をみてみましょう。

8つのメリットはこちら!

- 年会費が永年無料

- 還元率1%

- PayPayあと払いなら還元率最大1.5%

- PayPayにチャージができる

- ナンバーレスで安心

- 利用速報がある

- 家族カードが作れる

- 入会で最大5,000円相当がもらえる

以下では、それぞれのメリットについて簡単に解説していきます。

PayPayカードのメリット①年会費が永年無料

PayPayカードは、年会費が永年無料です。

年会費が永年無料

そのため、クレジットカードをあまり使わない人でも、損をしてしまう心配がありません。

年会費は、有料であればカードを使わなくても所持しているだけでかかってしまいます。

そのため、クレジットカードを選び際には基本的に、PayPayカードのように「永年無料」というったクレジットカードを選ぶのがおすすめです。

PayPayカードのメリット②還元率1%

PayPayカード最大のメリットは、基本還元率が高いということです。

PayPayカードなら1%還元でポイントが付与されます(利用金額税込200円ごとの付与)。

通常還元率が0.5%で、なにかしらの条件を達成しないと1.0%にならないというカードも多いため、PayPayカードの条件はかなり良いはずです。

例えば月々の家賃や光熱費、スマホの通信料などをPayPayカード払いにすれば、すぐにPayPayポイントが貯まっていきます。

1回1回は少ないポイントでも、1年間支払いを続ければかなりのポイントバックになりますよ。

| 利用金額 | 還元される金額 |

|---|---|

| 1万円 | 100円相当 |

| 5万円 | 500円相当 |

| 10万円 | 1,000円相当 |

| 20万円 | 2,000円相当 |

| 50万円 | 5,000円相当 |

| 100万円 | 10,000円相当 |

| 200万円 | 20,000円相当 |

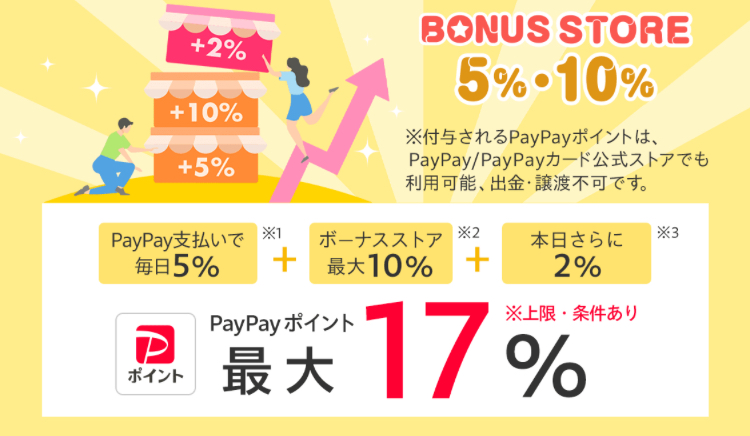

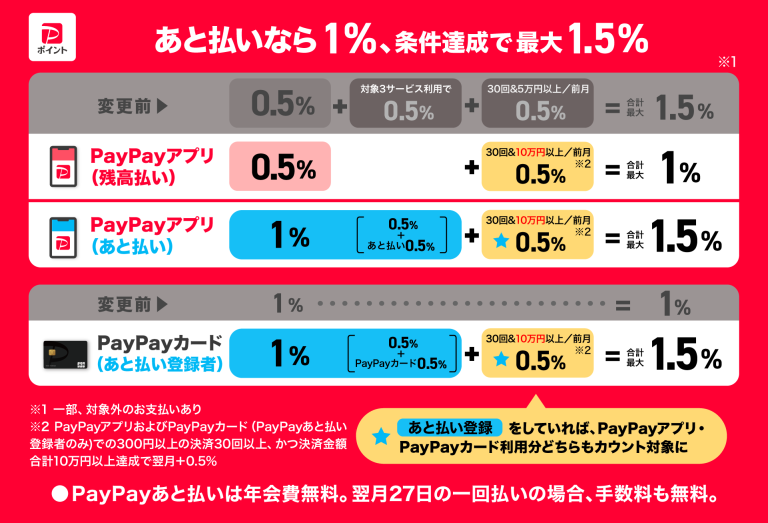

PayPayカードのメリット③PayPayあと払いなら還元率最大1.5%

PayPayアプリで支払いの際に「PayPayあと払い」を利用すれば、還元率は+0.5%に。

前月にPayPayステップの条件を達成していれば、1.5%の還元率を実現することができますよ(利用金額税込200円ごとの付与)。

PayPayあと払いなら還元率最大1.5%

PayPayカードのメリット④PayPayにチャージができる

PayPayをよく使う人なら、PayPayカードは作っておいた方が良いでしょう。

その理由は、PayPay残高へ簡単にチャージができるから。

PayPay残高へのチャージ方法は、以下の6つです。

- 銀行口座

- セブン銀行ATM・ローソン銀行ATM

- ヤフオク!・PayPayフリマの売上金

- PayPayカード

(旧Yahoo! JAPANカード含む) - PayPayあと払い

- ソフトバンク・ワイモバイルまとめて支払い

PayPay残高へチャージをするたびに、コンビニのATMまで行くのはとても面倒です。

また、銀行口座を登録するのは抵抗がある人もいるでしょう。

現時点では、PayPay残高へのチャージには、PayPayカード以外のクレジットカードが利用できません。

そのため、PayPayをよく使う人なら、PayPayカードは作っておきたいところ。

PayPayカードさえあれば、自宅で簡単にチャージをすることができますよ。

毎度のチャージが面倒なら、「オートチャージ機能」も活用してみてくださいね。

PayPayカードのメリット⑤ナンバーレスで安心

PayPayカードは、ナンバーレスのクレジットカードです。

クレジットカードの表面にはカード番号などが印字されていないため、不正利用のリスクが減るメリットがあります。

ナンバーレスで

セキュリティに強い

また、単純にデザインとしても「シンプルでカッコいい」と好評のようです。

PayPayカードのメリット⑥利用速報がある

PayPayカードでは、利用速報サービスがあります。

カードを利用した時点で、すぐに利用情報を知ることができますよ。

普通のクレジットカードはなかなか情報が反映されないため、不便に思うこともありますよね。

その点、PayPayカードならストレスフリーです。

また、日時や金額の通知を受け取ることで身に覚えのない利用なども瞬時に把握できるため、より安心してカードを使うことができるでしょう。

PayPayカードのメリット⑦家族カードが作れる

PayPayカードなら「家族カード」を作ることもできます。

家族全員のカード利用代金が本会員のカード利用代金と合算して請求・引き落としになるので、管理がとてもラクになります。

もちろん、家族カードでもポイントを貯めることができます。

例えば「PayPayカードゴールド」など、家族カードを作ることができないクレジットカードもあります。

そのため、家族カードを作りたいならPayPayカードがおすすめです。

PayPayカードのメリット⑧入会で最大5,000円がもらえる

PayPayカードなら、新規入会で最大5,000円相当のポイントがもらえます。

入会で最大5,000円がもらえる

新規入会で2,000円相当、3回利用で3,000円相当の付与です。

このように、PayPayカードにはたくさんのメリットがあります。

PayPayカードのデメリット

PayPayカードにはたくさんのメリットがあるものの、デメリットも少なからず存在します。

これからPayPayカードを作るなら、デメリットもしっかり理解しておきたいですね。

2つのデメリットはこちら!

- ETCカードは年会費がかかる

- 旅行傷害保険が付いてない

PayPayカードのデメリット①ETCカードは年会費がかかる

PayPayカード最大のデメリットは、「ETCカードは年会費がかかる」ということです。

ETCカードの年会費は1枚あたり550円(税込)です。

ETCカードの年会費がかかる

例えばAmazonのMastercardなら永年無料ですし、楽天カードなら「ダイヤモンド会員」または「プラチナ会員」になることで年会費が無料になります。

| クレジットカード | ETCカード年会費 |

|---|---|

| Amazon Mastercard | 永年無料 |

| 楽天カード | 550円 条件によっては無料 |

| PayPayカード | 550円 |

しかし、PayPayカードには条件で年会費が無料になるといったサービスがありません。

ETCカードは使わなかったとしても、所持しているだけで毎年お金が自動でかかってしまうため、ETCカードが必要な人はPayPayカードよりも「Amazon Mastercard」や「楽天カード」の方がおすすめです。

ただし、クレジットカードは複数所持している方が多いでしょう。

「楽天カード」と「PayPayカード」は特にそれぞれ活かせるメリットが異なるため、2枚とも所持しておくのがおすすめです。

PayPayカードのデメリット②旅行傷害保険が付いてない

PayPayカードには、「旅行傷害保険」が付いていません。

例えば楽天カードや、Amazon Mastercardには「海外旅行傷害保険」が付いています。

| クレジットカード | 海外旅行傷害保険 |

|---|---|

| Amazon Mastercard | 最高2,000万円 |

| 楽天カード | 最高2,000万円 |

| PayPayカード | なし |

そのため、PayPayカードは海外旅行には不向きなカードと言えるでしょう。

ただし、日本国内で使う分には特に差がありません。

海外旅行に行く際には旅行傷害保険がついているクレジットカードを持っていくといった対策のみで大丈夫です。

PayPayカードはお得?どんな人におすすめ?

PayPayカードには、メリットもデメリットもあります。

それゆえ、「絶対に作った方がお得」「絶対に作るのは損」といった判断はすることができません。

しかし、以下のような人であれば、PayPayカードを作った方がお得になりますので、新規作成を検討してみてくださいね。

- よくPayPayを使う人

- ヤフーショッピングで買い物をする人

- PayPay経済圏を活用している人

- 家族カードが欲しい人

これらの人は、PayPayカードを作った方がお得になる可能性があります。

これを機にぜひ検討してみてくださいね。

PayPayカードに関する記事一覧

以下のPayPayカードに関する記事も、この機会にぜひチェックしてみてくださいね。